Интересная статья вышла у ирландского экономиста Филиппа Пилкингтона

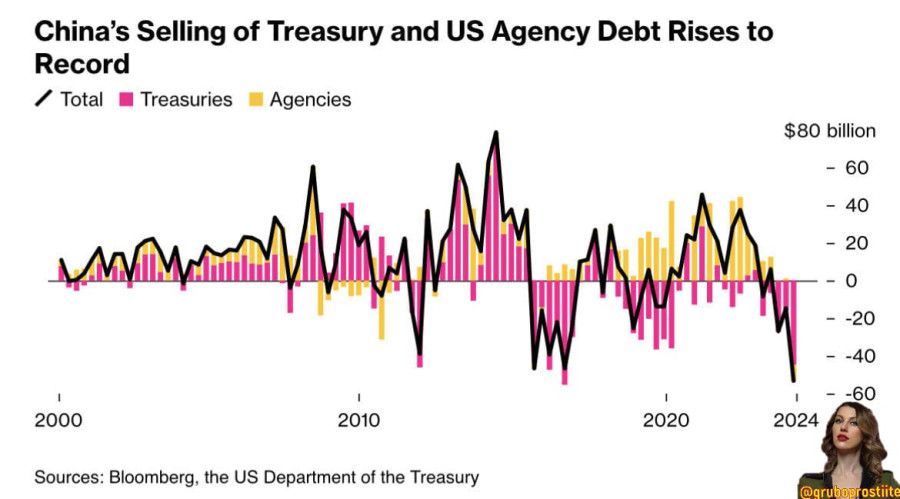

Мы на пороге грандиозного шухера кризиса? Почему рекордные продажи китайцами казначейских облигаций США могут быть первым признаком нарождающегося финансового кризиса в США?

Интересная статья вышла у ирландского экономиста и специалиста по инвестированию Филиппа Пилкингтона, регулярного эксперта The Telegraph и автора книги «Реформация в экономике»

Вот ее основные положения:

✅ Важен не общий государственный долг США, а платежный баланс. Если страна имеет дефицит торгового баланса, то для поддержания равновесия он должен компенсироваться притоком финансовых средств.

✅ У США постоянный и большой дефицит торгового баланса. Этот дефицит должен быть компенсирован притоком финансов.

✅ Наиболее важный компонент этих финансовых «притоков» — «долгосрочные долговые ценные бумаги». В 2023 году было выпущено $924 млрд и куплено $103 млрд, то есть чистый объем эмиссии составил около $821 млрд. Это ключевой элемент, который позволяет США справляться с дефицитом торгового баланса. Что же это за ценные бумаги? Многие из них — это казначейские облигации.

✅ Раньше эти облигации покупались Китаем и другими правительствами/центральными банками. Они были стабильными покупателями, потому что это было частью их торговой стратегии –поддерживать торговый дефицит США, чтобы продавать больше товаров на экспорт. Сейчас их все чаще покупают частные иностранные инвесторы. Эти инвесторы покупают казначейские облигации, потому что по ним высокие процентные ставки, и сейчас они выглядят как привлекательная инвестиция. Но эти инвесторы чувствительны к доходности, и поэтому, если процентные ставки снизятся, они, скорее всего, сбросят облигации.

Скорее всего, это произойдет во время рецессии, когда Федеральная резервная система США понизит ставки, чтобы противостоять спаду, и, возможно, даже увеличит количественное смягчение*.

Примечание ГП: количественное смягчение — это монетарная политика, используемая центральными банками для стимулирования национальных экономик, когда центральный банк покупает или берёт в обеспечение финансовые активы для впрыска определённого количества денег в экономику

А в условиях рецессии налоговые поступления упадут, но заявки на пособие по безработице вырастут, поэтому США придется выпускать еще больше долговых обязательств. Это только усугубит проблему.

✅ Все это происходит на фоне крупного российско-китайского экономического и военного альянса, который открыто выступает за многополярный мировой порядок.

✅ Умные стратеги на Уолл-стрит понимают, что происходит, но если вы заглянете в популярную финансовую прессу, то нигде не увидите ни одного упоминания об этом.

✅ Похоже, что те, кто публикует эти статьи, все еще считают, что «контроль нарратива» имеет смысл. Но это уже не так. Сейчас важны только суровые экономические реалии. Западная пресса — это пропаганда, нужная для того, чтобы западные лидеры отрицали реальность.

✅ Находясь в блаженном неведении о том, что происходит на самом деле, западные лидеры продолжают думать, что контролируют ситуацию, и выдвигают требования к китайцам. Китайцы озадачены этим, зная, что они являются кредиторами Соединенных Штатов.

✅ И поэтому китайцы просто продолжают продавать казначейские облигации США, передавая их чувствительным к прибыли частным инвесторам, одновременно переводя деньги в золото.

Примечание ГП: Стоимость золота растет на 1,5% и достигла нового рекорда в $2454 за тройскую унцию — данные торгов.

✅ Насколько может упасть уровень жизни в Америке? Трудно сказать. Простое моделирование показывает, что уровень жизни в США примерно на 27% выше торгового дефицита.

✅ Люди, понимающие динамику игры, ждут начала рецессии, чтобы понять, приведет ли снижение ставок и увеличение эмиссии долговых обязательств к тому, что иностранные инвесторы начнут сбрасывать казначейские облигации. Это, в свою очередь, приведет к сокращению торгового дефицита США и, соответственно, к резкому падению уровня жизни.

0 комментариев